2019互联网人身保险,累计规模保费达1857.7亿元

|

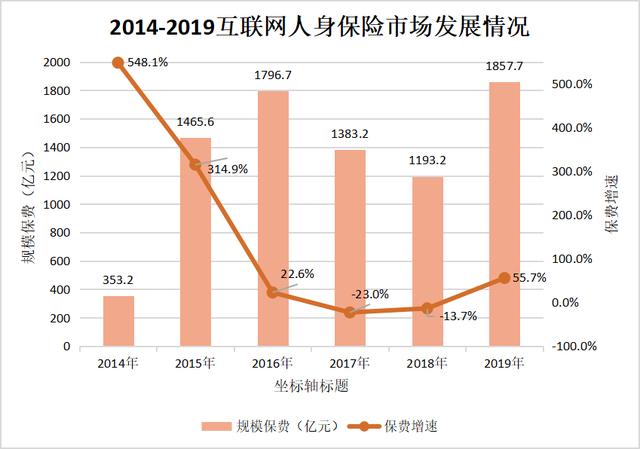

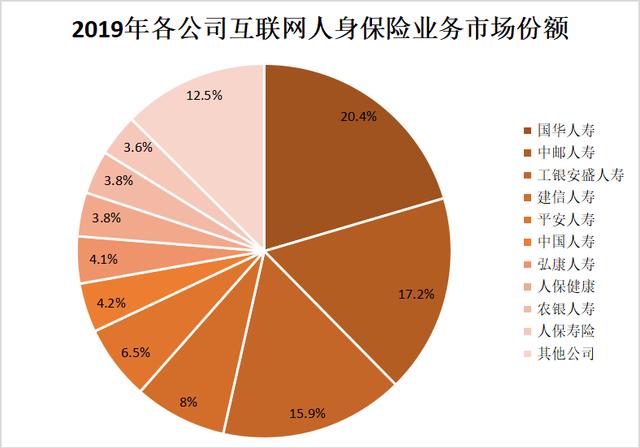

汇保网了解到,中国保险行业协会(以下简称保险业协会)已经外发布《2019年度互联网人身保险市场运行情况分析报告》。保险业协会根据62家开展互联网业务的人身险公司提供的 2019年经营数据,从保费规模、经营主体、产品类型等方面分析了2019年互联网人身保险市场整体运行情况。 首先、互联网在人身保险方面2019的大概总体情况 (一)规模保费恢复正增长 总体来看,2019年互联网人身保险市场发展良好,经营主体保持稳定,经过近两年的调整,互联网人身保险规模保费恢复正增长,全年累计实现规模保费1857.7亿元,较2018年同比增长55.7%。 从各公司年度规模保费来看,2019年开展互联网人身保险业务的公司中,国华人寿以累计379.8亿元的规模保费位列首位。此外,规模保费排名前十的公司还有:中邮人寿、工银安盛人寿、建信人寿、平安人寿、中国人寿、弘康人寿、人保健康、农银人寿和人保寿险,前十家公司累计实现规模保费1624.8亿元,占互联网人身保险总规模保费的87.5%,行业集中程度较高。规模保费排名前列的中资保险公司和银行系保险公司占比较大。

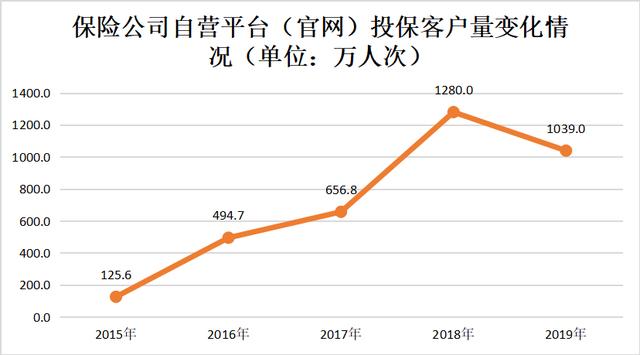

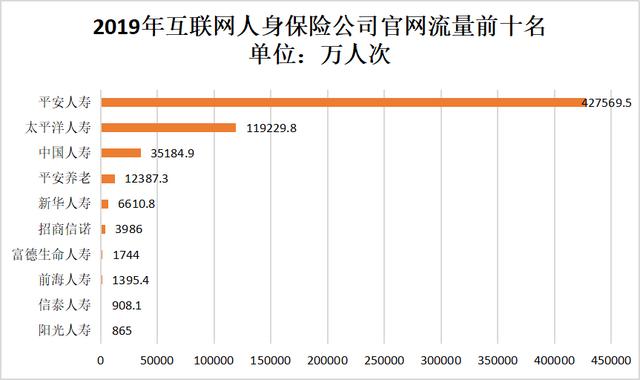

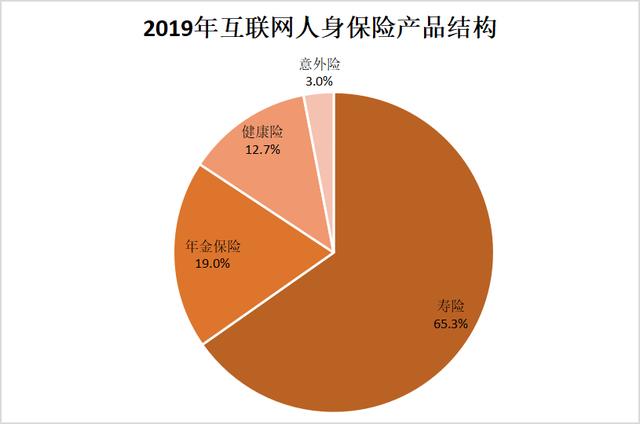

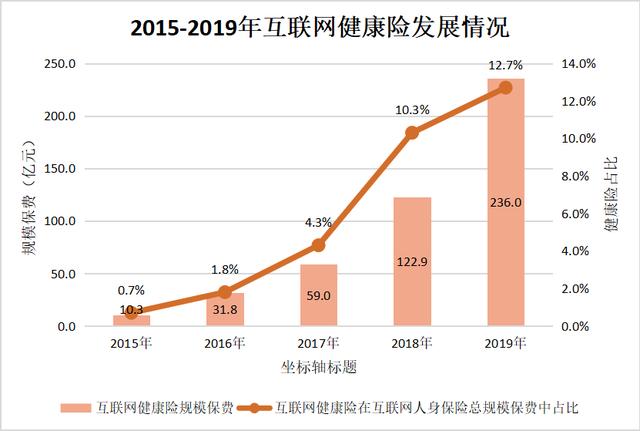

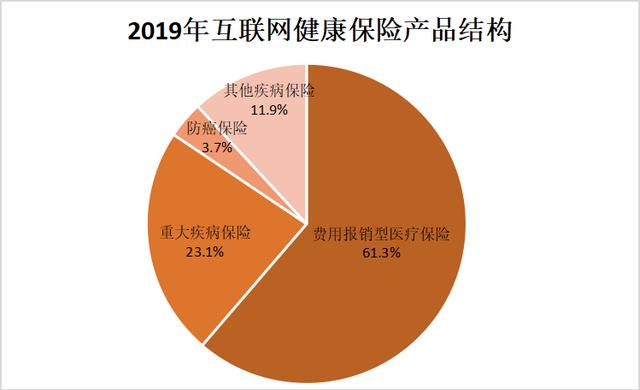

从业务增速的角度看,2019年有39家公司的互联网人身保险业务实现不同程度的正增长,增长幅度最大的为英大泰和人寿,其规模保费较2018年同比增长700多倍,增速排名前十的公司还有:北京人寿、中荷人寿、中融人寿、人保寿险、招商局仁和人寿、复星保德信人寿、恒安标准人寿、招商信诺人寿、泰康养老,中小寿险公司的互联网人身险业务正在加速增长。 (二)第三方平台优势明显 从渠道方面来看,2019年互联网人身保险的渠道经营模式仍然呈现以第三方平台(渠道)合作为主,公司自营平台(官网)为辅的发展格局。据统计,61家公司与第三方平台合作开展互联网业务经营,51家公司通过公司自营平台展开经营,50家公司采用自营平台和第三方平台“双管齐下”的模式,整体与2018年保持一致。2019年通过第三方平台累计实现规模保费1619.8亿元,较2018年同比增长63.3%,占互联网人身保险总规模保费的 87.2%;通过自营平台累计实现规模保费237.9亿元,同比增长18.2%,占互联网人身保险总规模保费的12.8%。  2019年,通过保险公司自营平台(官网)进行投保的客户数量合计达1039万人次,较2018年同比减少18.8%。  在官网流量(PV)方面,2019年全年累计官网流量共达61.5亿人次,较去年同比增长3.2%。其中,平安人寿年累计流量为42.8亿人次,太保寿险年累计流量为11.9亿人次。  (三)业务结构持续调整,健康险稳定增长 从产品结构来看,2019年互联网人身保险业务结构持续调整,除意外险出现下滑外,寿险、年金保险和健康险均实现不同程度增长,其中健康险增幅最大。寿险仍为互联网人身保险业务的主力险种,全年累计实现规模保费1212.4亿元,同比增长79.5%,在互联网人身保险总规模保费中的占比达65.3%,同比增长8.7个百分点;年金保险成为第二大险种,累计实现规模保费353.2亿元,同比增长4.5%,在互联网人身保险中占比为19%,同比下滑9.3个百分点;健康险累计实现规模保费236亿元,同比增长92%,在互联网人身保险中的比重继续提升,达到12.7%,同比增长2.4个百分点。意外险累计实现规模保费56.1亿元,同比下滑1.8%。  在整个保险行业加速回归保险保障本源的大背景下,互联网健康险实现连续5年稳定快速增长趋势。  其中,费用报销型医疗保险依然是互联网健康险市场的主力险种,2019年累计实现规模保费144.7亿元,较2018年同比增长126%,占互联网健康险总规模保费的61.3%;重大疾病保险累计实现规模保费54.4亿元,同比增长60.7%;另外,护理保险虽在互联网健康保险中占比较小,但其增速最快,较2018年增长近70倍。   二、2019年互联网人身保险市场新的变化 (一)互联网保险监管政策进一步明晰 《互联网保险业务监管暂行办法》自2015年发布实施以来,有效促进了互联网保险业务规范健康发展。4年来,随着互联网经济和金融科技的发展,互联网保险领域出现了不少新情况新问题,迫切需要修订完善互联网保险监管制度。2019年,中国银保监会在前期征求意见的基础上,起草完成了《互联网保险业务监管办法(征求意见稿)》(以下简称《办法》),开始向相关保险机构、互联网机构及部分银行机构征求意见,使互联网保险监管政策环境进一步明晰。《办法》共7章106条,坚持问题导向、审慎包容、统筹推进的理念,在坚决贯彻落实各项防风险措施的同时,鼓励先进的新型业态健康合规成长,有助于进一步厘清政策适用标准、压实持牌机构的主体责任、规范互联网从业人员营销宣传、正面引导化解政策公平性问题,将有效促进互联网人身险市场的长期健康有序发展。 (二)互联网人身保险规模保费再上新高 2014至2016年,互联网人身保险迅速兴起并获得飞速发展,在经历了2017、2018两年的调整后,2019年互联网人身保险恢复增长,保费规模也再上新高,显现出长期向好发展趋势。随着移动互联技术的快速发展,客户运用互联网自主消费的意愿越来越强烈,各保险公司积极利用互联网场景和数据资源,以客户需求为导向,在新零售、出行、物流、健康等领域开发的一系列场景化普惠型的创新保险产品更符合当代互联网消费者的消费习惯。另外,通过推进“互联网+保险”的深度融合,各公司逐步推出包含投保、保全、理赔、续期交费、回访、咨诉等保险全流程在线服务体系,不断满足消费者日益增长的个性化保险服务需求。 (三)业务结构持续调整,长期保障型业务快速发展 近两年,整个保险行业加速回归保险保障本源,各人身险公司积极调整产品业务结构,加大力度推进发展长期储蓄型和保障型保险。长期保障型产品也逐渐被作为各人身险公司互联网业务的重点发展方向,2019年互联网人身保险业务转型取得突破性进展,与2018年相比,短期产品如投连险规模保费下滑38.8%,交通、旅游意外险等也下滑48.8%,重大疾病保险、定期寿险、终身寿险等保障类产品规模保费则快速提升,同比增长分别为:60.7%、76.7%和66.7%,长期养老年金保险保费规模也实现徒增,同比增长达92.4%。 (四)互联网红利逐步消退,互联网人身保险市场竞争激烈 一方面,随着网络用户规模乃至整体网民数量增长率下降,互联网的流量红利正在逐渐消退,除规模保费排名前列的公司可依靠其母行或集团庞大的客户资源外,其他经营互联网业务的人身险公司借助第三方平台的获客成本越来越高。另一方面,随着保险行业加速回归保障本源及客户保险意识的逐步提升,消费者对长期保障型产品的需求日益增加,但目前互联网人身保险产品仍过于单一,医疗险、重疾险等健康保险产品的同质化问题仍未得到有效解决,价格战仍是互联网人身保险市场竞争的一种主要手段,互联网人身保险市场竞争激烈局面仍会持续。 2020年突发的新冠疫情对线下传统销售模式带来不小的冲击,各保险公司利用科技赋能,加速布局线上保险服务,推动“线上+线下”融合,提升客户体验,可能为互联网保险带来新的更大的发展机会。 来源:和讯保险 |